あわせて読みたい

韓国「日本は円安でバブル経済崩壊の入り口」と囃すが、バブル崩壊当時の日本の貿易収支、経常収支は共に黒字

韓国メディア『ハンギョレ』が非常に興味深い記事を出していますので、ご紹介します。

”

(前略)

14日、東京外国為替市場では円相場が1ドル=147円台を越えるなど、日本の「バブル経済」が崩壊し始めた頃の1990年8月以来最安値を記録した。

13日に発表された米国の消費者物価指数(CPI)上昇率(8.2%)が市場予想を上回る結果が出たことを受け、連邦準備制度理事会(FRB)が利上げのペースを速めるという見通しが強まり、「円安」の流れに油を注いだのだ。

米日の金利差が引き続き広がると予想され、円安の流れがなかなか収まらない様子だ。

日本経済新聞は「バブル経済以来となる円安水準は、日本経済の構造的な弱さを象徴する」と診断した。

(後略)

⇒参照・引用元:『ハンギョレ(日本語版)』「円相場、32年ぶりに最安値…1990年『バブル経済崩壊』の入り口水準に」

http://japan.hani.co.kr/arti/international/44827.html

”

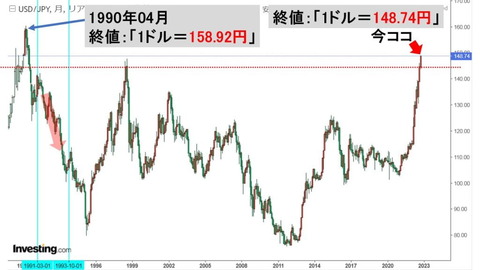

32年ぶりの円安と喜んでいらっしゃいます。以下はドル円チャートです(チャートは『Investing.com』より引用:月足)。

1990年04月の終値が「1ドル=158.92円」で、2022年10月13日の終値が「148.74円」です。確かに円安は似た水準に近づいています。

でも、それがどうしたというのでしょうか。

上掲の水色の垂直線はバブル崩壊の時期とされる1991年03月~1993年10月です。ご覧のとおり、円高が急速に進んでいます。このとき、何があったかというと、日本の金融当局がバブルを意図的に潰すために流動性を急激に絞ったのです。

通貨レートというのは、基本体に通貨量の比で決まりますので円の流動性が急激に絞られたら、円高が進行して当然です。

バブルを飛ばしたので、日本は非常に不景気に落ち込みました。

ただし、ここが韓国と根本的に違うところで、経常収支が赤字になったりしたのかというと……全然そんなことはないのです。

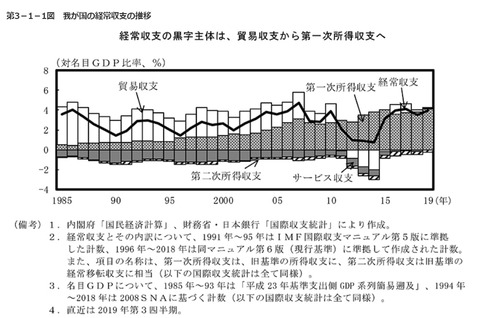

以下は内閣府の資料にある1985~2019年までの経常収支が分かる資料です。

⇒参照・引用元:『日本国 内閣府』公式サイト「第3章 人口減少時代における対外経済構造の変化と課題(第1節)」

https://www5.cao.go.jp/keizai3/2019/0207nk/n19_3_1.html

太い黒の折れ線グラフが経常収支の推移ですが、全期間において赤字になったりしていません。

韓国メディアが32年前と触れている1990年は、まだ日本の経常収支は「貿易収支の黒字」に依存していました。バブルが弾けて国内景気は大きく毀損されましたが、貿易収支は(減少はしたものの)きっちり黒字で回って経常収支が赤転するようなことはありませんでした。

さて韓国。

今回のウォン安は、ウォン安が進行しているのにちっとも貿易収支の黒字が大きくならない点が面白いのです。輸出金額は増加しているのに、資源価格・中間財が高騰して輸入金額がそれより大きく増えて、貿易収支は赤字方向に傾きがちです。

この苦衷にウォン安が拍車をかけています。輸入代金決済用のドルを調達するのに余計にウォンがいるのですから。

実際、国際収支統計でも貿易収支は07、08月と連続の赤字。08月は経常収支も赤字になりました。輸出一本で食べている国で貿易赤字、経常収支赤字が継続すると、外貨の入りが細って足らない分をどこからからファイナンス(穴埋め)しないといけなくなります。

これで海外から巨額の資金調達を行い、それが償還できなくなってドボン騒動……となると「いつか来た道」、しかも3回目です。

そもそも韓国における「ドボン騒動」を、『IMF』やアメリカ合衆国『FRB』(Federal Reserve Boardの略:連邦準備制度理事会)の提供する「ドル流動性スワップ」、日本との「通貨スワップ」協定に頼らないと切り抜けられなかった状況のこと――と定義するなら、2020年03月にドル流動性スワップに助けてもらったのもドボン騒動になるので――今度あったら4回目です。

【以下略】

(吉田ハンチング@dcp)

https://money1.jp/archives/91409